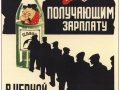

Почему Минфин ополчился на наличные? Собственно, так и должно быть: это вопрос контроля. Наличный оборот, особенно расчеты между гражданами, не попадает в поле зрения государства. Налоги с этих сделок не возьмешь. Да и понятие «черный нал» не случайно было изобретено в России в «лихие 90-е». Криминальные или террористические структуры безналичными расчетами не пользуются, чтобы их незаконные операции было труднее отследить. Проблема в том, что основная масса населения России не является преступниками или террористами. Да и 90-е кончились; люди и бизнес научились платить налоги. Тем не менее война финансовых властей с наличными продолжается. На первый план выходят чисто экономические причины. Первая — желание Минфина и Росфинмониторинга контролировать и облагать налогом всё и вся. Но в безналичных расчетах есть и объективные плюсы. Работа с наличностью является серьезной нагрузкой на бизнес. Нужно оборудовать кассу (а к таким помещениям особые требования безопасности), содержать кассира, оплачивать услуги инкассации и факторинга (перевозка наличности и ее своевременная поставка). Обычному же человеку наличность тоже доставляет немало хлопот: вспомним порой многочасовые очереди в кассы в дни выдачи аванса и зарплаты в советское время. Да и в более поздние годы человеко-часов на стояние в кассу потрачено немало. Безналичные расчеты, в том числе выплата зарплаты на карточки, снимают эти проблемы. Что касается банков, то при переходе на повсеместную безналичную выдачу зарплат они, разумеется, потеряют на услугах инкассации и факторинга. Однако их выигрыш на развитии сети банкоматов (об этом ниже) перекроет убытки. В настоящее время банки активно поддерживают и лоббируют идею безналичной зарплаты. Битва за ее введение началась давно и тихо. В ноябре 2011 года при Минфине был создан Совет по оптимизации платежного оборота. Орган получил статус межведомственного и немалые права. Совет призван: «Обобщать предложения, направленные на оптимизацию платежного оборота, увеличение доли безналичных платежей и использование безналичных расчетов; организовывать проведение экономического анализа перспектив развития платежной инфраструктуры» и т.д. В состав совета вошли представители ФНС, МВД, ФСБ, ФСФР, ФТС, МИД, Минэкономики, Росстата и Росфинмониторинга, представители банков и платежных систем. Всего в совете 38 человек, председатель — замминистра финансов РФ Алексей Саватюгин. Интересно, что у Банка России в совете лишь один представитель — начальник отдела расчетов наличными деньгами департамента регулирования расчетов Марианна Минченко. В ЦБ пояснили: «одного специалиста будет вполне достаточно». Предложения совета 13 марта 2012 года были переданы в правительство. Министр финансов РФ Антон Силуанов тогда пояснил: «У нас и правда слишком большая доля наличных платежей. Она в два раза выше, чем в европейских странах, и в 1,5 раза — чем в развивающихся. В итоге недостаточно прозрачно осуществляются операции по покупке и продаже товаров и услуг, недоплачиваются налоги. Это способствует развитию теневого сектора, который, по оценкам, составляет около 30–40% ВВП. Мы готовим предложения по обязательному использованию безналичных расчетов в таких операциях, как крупные покупки, выплата заработной платы и др.». Как видим, подготовили: норма о выдаче зарплаты исключительно на карточки была включена в «Основные направления налоговой политики РФ на 2013 и 2014–2015 годы», которые правительство благополучно утвердило 2 мая. Правда, для ее введения потребуется изменить Трудовой кодекс. Что ж, изменят: 16 мая Минфин представил соответствующие поправки. Пока не в Госдуму, а на согласование ведомств. При этом оправдывался. «Мы не поддерживаем ограничение наличных расчетов. Это законное средство платежа, и граждане должны иметь право сами выбирать, как им получать зарплату», — заявил 16 мая замминистра финансов Алексей Саватюгин. Действительно, законность наличных как средства платежа прописана в Конституции РФ. Но опыт показывает, что — надо будет — и ее изменят. Можно считать, что битву за безналичную зарплату Минфин выиграл. Основными лоббистами безналичной революции являются банки. Для них тут целых три «вкусных кусочка»: огромные комиссии за пользование картой, неснижаемые остатки и «мельничные колеса». Сначала о неснижаемом остатке. В каких-то банкоматах он 100 руб., а где-то и 500 руб. Один из авторов в элитном магазине наткнулся на неснижаемый остаток в 1000 руб. Для бутика это, может, и нормально, но, как говорил Остап Бендер: «По-моему, это грабеж». Ведь деньги принадлежат не банку, а гражданину. Он не террорист, не мошенник, но получить законную зарплату не может. Вместо удобств расчетов это вызывает чувство негодования и крик: «Обманули! Обобрали!». Поневоле приходится думать, что такие «остатки» для банков слишком сладки. Обычно существование неснижаемых остатков банки обосновывают технической невозможностью банкоматов выдавать деньги мелкими купюрами и монетами. Однако каждый, кто покупал в автомате чашку кофе или шоколадку, мог убедиться, что это ложь: автомат вполне выдает сдачу с точностью до копейки. Причина в другом. Есть юридическое понятие «мельничные колеса». Смысл в том, что банк оплачивает текущие расходы не из входящего потока, а из задержанных платежей и неснижаемых остатков по карточкам. Это не его деньги, но он ими расплачивается. В Европе и США «мельничные колеса» признаны мошенничеством и запрещены с 1970–1980-х годов. Сейчас в Евросоюзе неснижаемый остаток в банкоматах по закону должен составлять не более 50 евроцентов (между прочим, не купюра, а монета). В США и того меньше — 20 центов, квоттер (этой монетой, «четвертаком», более 100 лет платили, а где-то и теперь еще платят за разговоры в телефонах-автоматах). Ну и, наконец, прямая плата (комиссия) за пользование картой. Формально ее нет. Но при снятии наличных в банкомате банк берет себе до 1–2%. Клиент платит, чтобы получить свои же деньги. Если не нравится слово «комиссия», давайте назовем это «побор». Между прочим, банки считают, что этого мало. Так, на совете при Минфине Сбербанк высказал предложение снизить на 5% НДС для торговых организаций, принимающих карточки. Со стороны представителей финансовых властей это вызвало реплику: «Ну, знаете...». В предложения, внесенные в правительство, налоговая льгота не вошла. Проблему неснижаемых остатков и высокой стоимости эквайринга (комиссий за обслуживание карт) министр финансов РФ Антон Силуанов прокомментировал так: «Сегодняшние 1–2% — это очень много. Нужно договариваться с банкирами. Если безналичный оборот существенно возрастет, то и размер комиссии уменьшится». Речь идет о большом «пироге». По данным ЦБ, общий объем операций по пластиковым картам сейчас составляет 11,2 трлн. руб. в год. Из них 9,8 трлн. руб., или 86%, приходится на снятие наличных. Получил зарплату — тут же снял. Минфин хочет заставить не снимать хотя бы частично. Благое дело, но пока эквайринг в России дорог и из-за несовершенства бухгалтерского учета не слишком удобен для торговцев и банков. «В среднем по рынку от платежа клиента на обслуживание расчетов по карте уходит 2%, из них 1,5–1,6% получает банк — эмитент карты, около 0,3% уходит платежным системам, доход эквайера не превышает 0,2%», — утверждает гендиректор одной из платежных систем Владимир Комлев. Снижением этих цифр и заняться бы межведомственному совету при Минфине. Пока же банки и торговцы привычно перекладывают расходы на клиентов. Но технический прогресс не должен осуществляться за счет потребителей. На победе в битве за зарплату Минфин не остановится. Уже прозвучало предложение запретить расчет наличными вообще. В качестве предельной суммы, по которым наличный расчет еще будет возможен, названы 600 тыс. руб. Интересно, что именно эта планка установлена Росфинмониторингом для отслеживания подозрительных платежей. Обязательную выдачу зарплат на карточки планируется ввести уже с 2013 года. Хотя и непонятно, как она будет выдаваться в тех местах, где банкоматов физически нет. С полным запретом наличного оборота, видимо, подождут. Но он грозит. Как жить? Хотим дать несколько советов. Одним из неудобств нововведений является физическое отсутствие денег в банкомате. Особенно это напрягает с утра в понедельник, когда они больше всего нужны. Нужно искать банкомат в «людном» месте — крупный торговый центр, вокзал, аэропорт. Отсутствие там наличных грозит банку скандалом, поэтому там они всегда есть и привозятся в первую очередь. Правда, в людных местах возможен криминал. Карманники и другие «профессионалы» теневого мира любят действовать в толпе и в ней растворяться. Там же орудуют и киберпреступники, желающие узнать ваш пин-код. Поэтому рекомендуем наличность снимать сразу и не просто в людном месте, а там, где напротив охранник стоит. С комиссиями банка вы не справитесь никак — они снимаются автоматически. А вот с неснижаемым остатком побороться можно. Раскрываем секрет: торговые центры давят на банки, с тем чтобы остаток в установленных там банкоматах был минимальным. Торговцам это выгодно потому, что чем больше человек снимет, тем больше к ним в кассу и отнесет. Но обычным людям это тоже может быть выгодно. У авторов, например, неснижаемый остаток стабильно 50 руб. Снимаем в очень крупном супермаркете. Наконец, последнее: безналичные платежи — это не так страшно. Более того, многие компании по безналу предлагают скидку. Тут срабатывают плюсы безналичных расчетов: не нужно тратиться на возню с наличными, а часть сэкономленного можно и клиенту отдать — для его привлечения. Правда, чтобы пользоваться этими выгодами, человеку нужно носить с собой калькулятор и все время считать «минус комиссия, плюс скидка, итого...». Как ни странно, итог все чаще получается положительным. |