фото: Роман Орлов

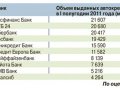

Мнения опрошенных «ЭВ» банкиров относительно перспектив автокредитного рынка в 2012 году разделились. Часть финансистов считают, что серьезных изменений в этом сегменте ожидать не стоит, другие уверены — конъюнктура будет ухудшаться. Как отметила начальник управления активных продуктов ЛОКО-Банка Наталья Пшеничкина, сейчас процентные ставки находятся в среднем в диапазоне 13–16% годовых и в ближайшей перспективе явных предпосылок к изменению этих параметров нет. А начальник кредитного управления банка «Западный» Михаил Богданов прогнозирует обратный тренд: по его мнению, к концу 2012 года среднерыночная ставка по автокредитам увеличится на 1–2 процентных пункта. Как бы то ни было, но повторения отличных результатов работы 2011 года ждать не приходится. По оценкам экспертов Росбанка, темпы прироста совокупного портфеля автокредитов российской банковской системы в 2011 году составили 39,2% — это рекордно высокий показатель за последние пять лет. Но примерно треть этого роста пришлась на продажи автомобилей в кредит по льготным процентным ставкам, которые субсидировало государство. Высокие объемы кредитования обеспечили также отложенный потребительский спрос, сформированный в кризисный период, и свободный доступ к источникам фондирования в первой половине 2011 года для самих банков.

В 2012 году эти факторы отсутствуют: программы по льготному автокредитованию не действуют, отложенный спрос удовлетворен, у банков наблюдается дефицит ликвидности из-за ограниченных возможностей привлечения денежных средств. Все самое лучшее в сегменте автокредитов уже случилось. «Снижались минимальные взносы, сокращался список требуемых документов, при этом стоимость существенно не менялась», — напоминает Наталья Пшеничкина. Но в кулуарных беседах банкиры признаются: на рынке царят тревога и неопределенность, поэтому условия автокредитования, вероятнее всего, будут ужесточаться. «Даже представить сложно, что нас ждет и кого мы будем кредитовать», — говорит представитель крупного игрока рынка. «Мы ожидаем незначительный рост автокредитов в 2012 году в целом по рынку», — более сдержан в оценках Михаил Богданов. В неспокойные времена банки традиционно сокращают круг потенциальных заемщиков, сохраняя доступ к кредитным ресурсам только для самых надежных клиентов. Недавно перестал предоставлять автокредиты в рублях на автомобили с пробегом, а также повысил процентные ставки по автокредитам в рублях на новые автомобили Сбербанк. Наверняка за ним последуют и другие игроки. «Мы не планируем существенного роста портфеля автокредитов, так как решили ужесточить требования к технологии продаж и верификации потенциальных заемщиков», — говорит Михаил Богданов. Как считает начальник управления автокредитования МКБ Алевтина Пронина, к началу весны, основному сезону продаж легковушек, почти все банки повысят тарифы на 0,5–2%, а затем, если ситуация на рынке не изменится, примерно на полгода их заморозят.

«ЭВ» поинтересовался у кредиторов, как выглядит среднестатистический портрет благополучного автозаемщика. «Автомобильные кредиты в Райффайзенбанке в основном выдаются клиентам с высшим образованием, которые работают в крупных и средних компаниях, с доходом от 15 тыс. рублей в месяц», — рассказывает член правления Райффайзенбанка Андрей Степаненко. В этом кредитном учреждении займы на покупку автомобиля не выдаются людям моложе 23 лет. «Наши клиенты в сегменте автокредитования — это активные люди 27–48 лет категории аffluent (англ. — богатый), приобретающие автомобиль иностранного производства стоимостью от 800 тыс. рублей», — комментирует заместитель председателя правления Абсолют-Банка Иван Анисимов. По словам Михаила Богданова, типичный автозаемщик кредитной организации в 2011 году — 36-летний мужчина из торговли и сферы услуг с 79 тыс. рублями ежемесячного дохода на семью. Таким образом, идеальный для большинства банков портрет автозаемщика — человек 25–45 лет с активной жизненной позицией и доходом выше среднего. Однако некоторые эксперты считают, что будущее автокредитов — вовсе не за обеспеченными буржуа. Как отметил директор департамента розничных продаж Росбанка Олег Чернышов, самая надежная категория — люди моложе 25 лет и старше 55 лет. «Высокий уровень платежной дисциплины у самых молодых и самых пожилых автозаемщиков, на наш взгляд, объясняется в первую очередь социальными факторами», — комментирует Олег Чернышов. Так, молодежь часто живет с родителями и не тратит деньги на аренду жилья, выплату ипотечного кредита и расходы собственной семьи. Людям старше 55 лет, как правило, уже не надо содержать взрослых детей — напротив, последние часто оказывают родителям материальную поддержку. |